در ۴ سال گذشته مهمترین عامل موثر بر نوسانات کوتاهمدت بازار سهام، وضعیت سیاست پولی کشور بوده است.

طی سه دهه گذشته بازار سهام هم مانند سایر بازارهای دارایی تحت تاثیر نوسانات تورم، با چرخههایی مواجه بوده است.

اگر چه توضیح دقیقتر این است که از ابتدای دهه ۷۰ تا سال ۱۳۹۸، مهمترین عامل جهش بازدهی در بازار سهام، نرخ ارز بوده است، به طوریکه طی این سالها بیشترین بازده در بازار سهام عموما یک سال پس از جهش در نرخ ارز مشاهده میشد.

اما طی ۴ سال گذشته همزمان با تغییرات در سبد سرمایهگذاری خانوار و برخی تغییرات در بازار سهام، مهم ترین عامل موثر بر نوسانات کوتاهمدت بازار سهام، وضعیت پولی کشور بوده است.

به طوریکه تمام ماههایی که وضعیت پولی کشور در انقباض بوده، بازار سهام در افول و دورانی که در انبساط قرار داشته بازار سهام در رونق بوده است.

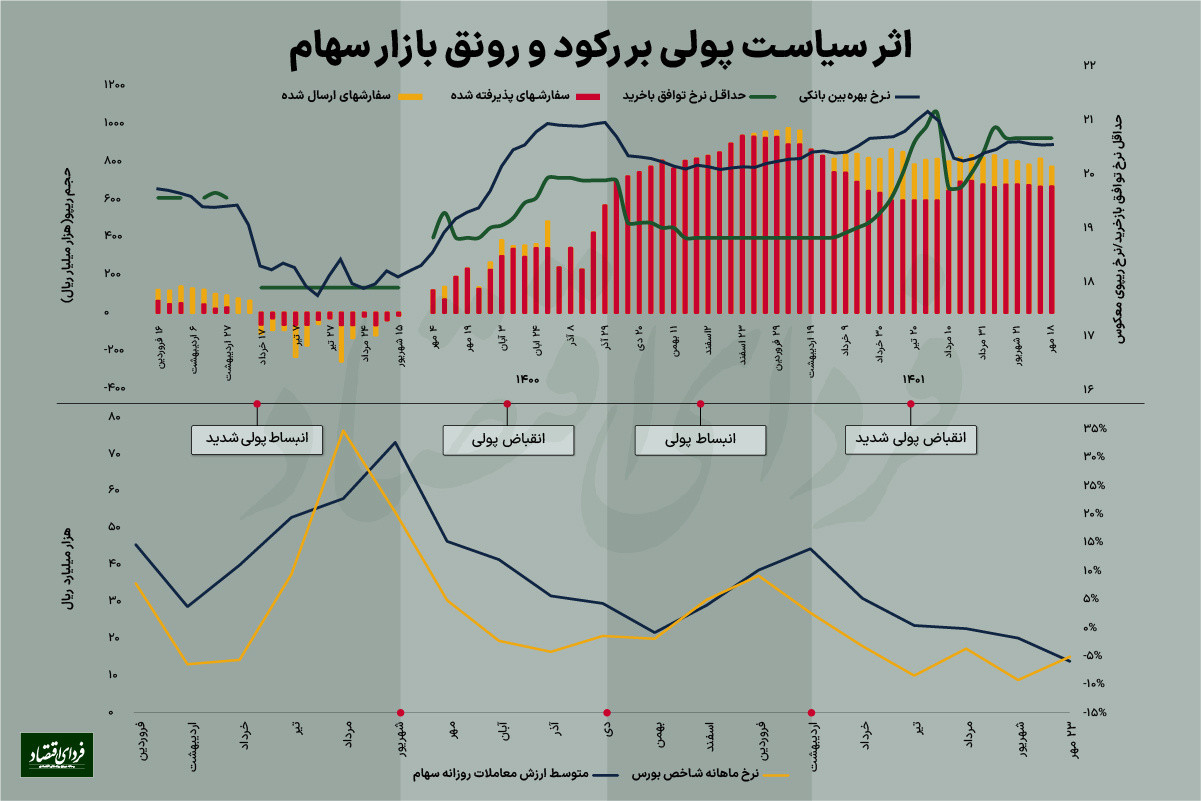

نمودار بالا این همبستگی را طی یک سال و نیم اخیر نشان میدهد. از ابتدای سال ۱۴۰۰ تاکنون ما با ۴ دوره مواجه بودهایم؛ از ابتدای ۱۴۰۰ تا انتهای مرداد که شرایط پولی به شدت انبساطی بود و بازار سهام رشد قابل ملاحظهای را تجربه کرد.

از شهریور تا دیماه ۱۴۰۰ که وضعیت پولی انقباضی بود و بازار سهام همزمان یک دوره چند ماههی افول را تجربه کرد.

دوره بهمن تا اردیبهشت ۱۴۰۱ که شرایط پولی انبساطی بود و بازار سهام مجددا رونق را تجربه کرد، و از خرداد ۱۴۰۱ تاکنون که با شرایط پولی انقباضی شدید مواجه بودیم و بازار ماههای متوالی افول را تجربه کرده است.

بنابراین طی این یک سال و نیم، اقتصاد ایران دو دوره انبساط پولی و دو دوره انقباض پولی پشت سرگذاشته است که انبساط اول (نیمه اول ۱۴۰۰) از انبساط دوم (انتهای ۱۴۰۰ تا اردیبهشت ۱۴۰۱) شدیدتر، و انقباض دوم (از خرداد سال جاری تاکنون) از انقباض اول (پاییز ۱۴۰۰) شدیدتر بوده است و میزان رونق و رکود بازار سهام نیز متناسب با شدت و حدت انبساط و انقباض بوده است.

هر چه انبساط پولی شدیدتر، رونق بازار سهام بیشتر و طولانیتر، و هر چه انقباض پولی شدیدتر، رکود بازار بیشتر و طولانیتر بوده است.

رصد وضعیت پولی کشور از سال ۱۳۹۸ تا ۱۴۰۰ نیز همین همبستگی را نشان میدهد.

برای رصد وضعیت پولی کشور و برای داشتن به روزترین اطلاعات میتوانیم از گزارش سیاست پولی بانک مرکزی که به صورت هفتگی منتشر میشود استفاده کنیم.

در شکل بالا، نمودار بالایی که وضعیت پولی کشور را نمایندگی میکند، سفارشهای ارسالی توسط بانکها به بانک مرکزی و میزان و حداقل نرخ سفارشهای پذیرششده توسط بانک مرکزی و نمودار پایین وضعیت بازدهی در بازار سهام را نشان میدهد.

در نیمه اول ۱۴۰۰ که برچسب انبساط پولی شدید دارد، میزان نقدینگی در شبکه بانکی به قدری زیاد بوده که بانکها مازاد نقدینگی خود را در ازای دریافت سود ۱۸ درصدی در اختیار بانک مرکزی گذاشتهاند.

این وضعیت از خرداد تا اوایل شهریور ۱۴۰۰ تداوم دارد.

در دو ماهه ابتدایی سال نیز درخواست نقدینگی کمی از جانب بانکها وجود داشته است. انبساط این دوره که ماههای پایانی دولت روحانی است، ناشی از رشد بالای پایه پولی بوده و بزرگ شدن بودجه، و باز شدن دست دولت برای استقراض از بانک مرکزی با عنوان تنخواه که درصد مشخصی از بودجه است، حجم زیادی از پول را وارد شبکه بانکی و در واقع وارد اقتصاد کرد.

این وضعیت باعث شد که نرخ در بازار بین بانکی با کاهش مداوم، از ۲۰ درصد در ابتدای سال به ۱۸ درصد در اوایل شهریور برسد.

در این دوره بازدهی ماهانه بازار همواره رو به افزایش بود و در مرداد به حداکثر خود رسید و باعث شد که تا شهریور حجم معاملات در بازار سهام در اوج بماند.

در شهریور ماه ۱۴۰۰ با روی کار آمدن دولت رئیسی و نگرانیهای شدید تورمی سیاستهای کنترل تورم و انقباض پولی در اولویت قرار گرفت.

از مهر تا اوایل دی ماه، سفارشهای ارسالی از طرف بانکها رو به افزایش بود، بانک مرکزی بخشی از این نیاز را پاسخ میداد.

نرخهای سیاست پولی اعم از ریپو و نرخ بازار بین بانکی افزایش یافتند؛ نرخ بازار بین بانکی از ۱۸ درصد به بالای ۲۱ درصد رسید که این نشاندهنده کسری نقدینگی در شبکه بانکی و در نتیجه اقتصاد بود.

همزمان با این وضعیت بازار سهام وارد رکود شد.

پاییز ۱۴۰۰ در این شرایط گذشت، تا اینکه افزایش نرخ در بازار بین بانکی و مشکلات نقدینگی بانکها، بانک مرکزی را مجددا به سمت کاهش نرخ ریپو و افزایش تزریق پول به بانکها سوق داد. هفته اول دی ۱۴۰۰، بانک مرکزی موضع سیاستگذاری پولی را تغییر داد و با تزریق شدید پول، نرخ ریپو و بازار بین بانکی را کاهش داد.

این دوره با نیاز شدید بودجه به تزریق پول نیز همراه بود. همانطور که انتظار میرفت این سیاست رونق را به بازار سهام بازگرداند.

این دوره انبساطی تا اردیبهشت ۱۴۰۱ ادامه یافت تا اینکه دولت تصمیم به افزایش قیمت خوراکیها گرفت.

اثرات تورمی مورد انتظار این اصلاحات قیمتی در کنار تزریق پول یارانهای به اقتصاد، از نگاه مردان بانک مرکزی تغییر ریل دیگری را میطلبید که شاید تخفیفی در انتظارات تورمی ناشی از جهش قیمتها با اصلاحات قیمتی ایجاد کند. طی این مدت نرخ ریپو دو درصد افزایش یافته و نرخ در بازار بین بانکی نیز در محدوده ۲۱ درصد باقی مانده است، نرخی که سه درصد نسبت به میانگین بلندمدت ۱۸ درصدی بازار بین بانکی بالاتر است.

این انقباض در خرداد و تیر ۱۴۰۱ شدت بیشتری داشت. به طوری که تنها طی این دو ماه نرخ ریپو ۲.۵ واحد درصد افزایش یافت و نرخ در بازار بین بانکی نیز با شیب تندتری افزایش یافت. در مردادماه تسهیل یک ماههای اتفاق افتاد که رونق کمرمق کوتاهمدتی را در بازار رقم زد، اما پس از آن روند انقباضی در شهریور و مهر تاکنون تداوم داشته و اثرات مورد انتظار را در بازار سهام رقم زده است.

با توجه به اثر قابل توجه سیاست پولی بر بازار سهام، همواره این انتقاد به بانک مرکزی مطرح است که با اعمال سیاست های انقباضی به بازار سهام لطمه می زند.

اما باید توجه داشت که هدف اصلی همه بانک های مرکزی تورم است، تا بتوانند از کانال کاهش تورم، ثبات اقتصاد کلان را برقرار کنند و در سایه ثبات اقتصاد کلان امکان سرمایه گذاری و رشد اقتصادی فراهم شود.

در چنین فضایی بازار سهام کم نوسان و در رونق متناسب با اقتصاد خواهد بود و این وضعیت ایده آل برای بازار سهام است.

بنابراین انتقادی که به بانک مرکزی و سایر نهادهای اقتصادی وارد است، ناتوانی در ایجاد ثبات اقتصاد کلان است.

«رسانه فردای اقتصاد - 23 مهر 1401»